短期借款期限全解析:几个月内最划算?选择技巧在这里!

在急需用钱时,短期借款往往是快速解决问题的选择。但很多人对“短期”的定义并不清晰——到底是3个月、6个月还是12个月?这篇文章将详细拆解不同场景下的短期借款期限范围,分析银行、消费金融和网贷平台的差异,同时结合真实案例和利率对比,帮你搞懂如何根据资金需求、还款能力和利息成本做出最优决策。

说起短期借款,不同机构的定义其实存在挺大差异。比如银行的消费贷通常把1-12个月算作短期,但有些产品可能放宽到18个月。而像某呗、某条这类互联网信贷产品,默认期限多在3-12个月之间浮动。

这里有个容易混淆的点:短期借款≠超短期借款。像7天、15天的“周转贷”属于超短期范畴,这类产品往往利息高、风险大,普通人最好谨慎选择。

根据银保监会2023年发布的《消费金融管理办法》,正规金融机构的短期借款期限必须满足两个条件:

1. 不超过36个月(3年)

2. 单笔借款期限与借款人收入周期匹配

所以理论上说,只要在3年内的借款都算短期,但实际操作中多数产品集中在12个月以内。

同样是借5万元,不同渠道的期限选择可能天差地别:

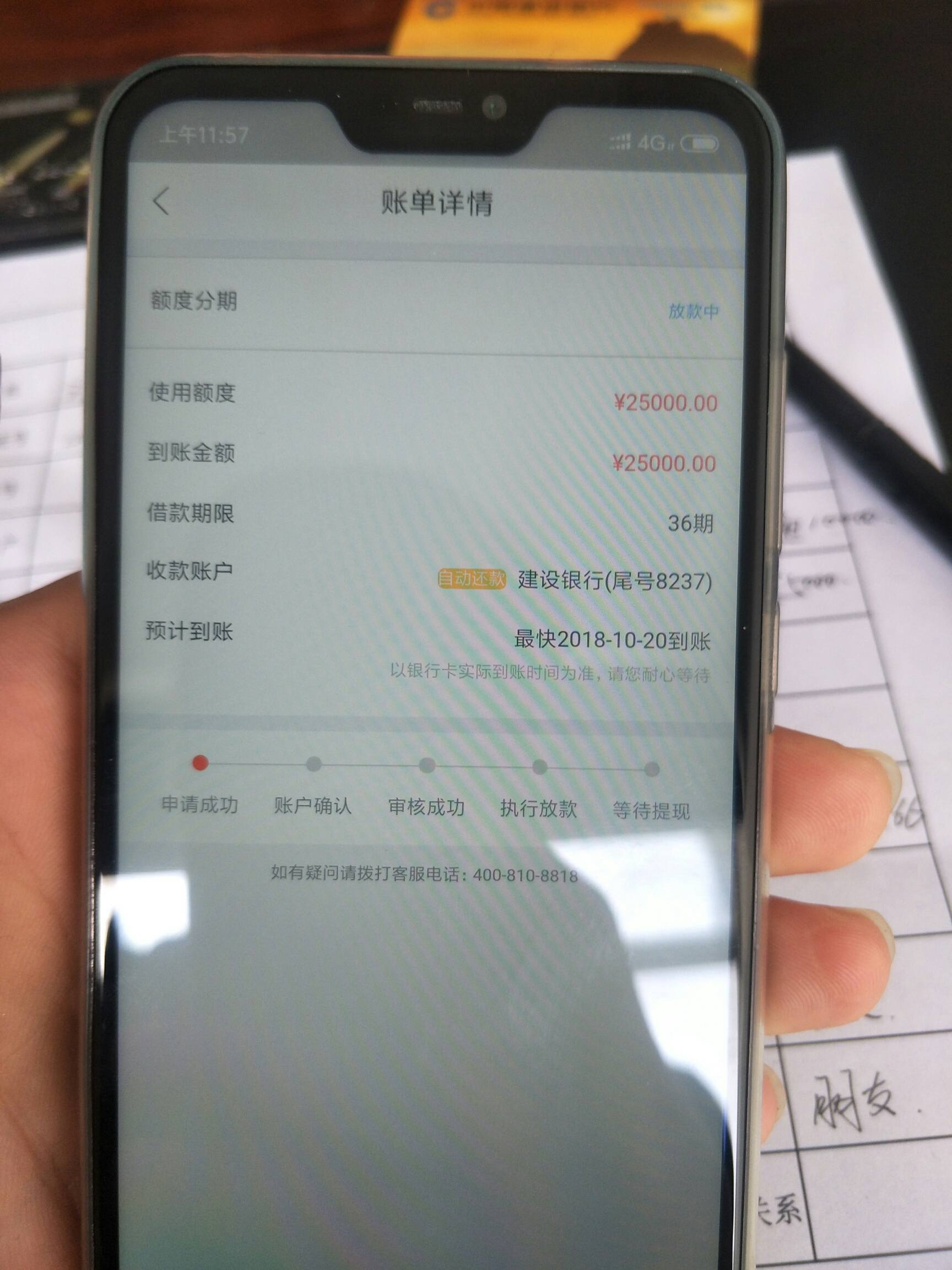

银行信用贷:常见6/12/24个月可选,部分优质客户可申请36个月

消费金融公司:主打3/6/9/12个月,个别产品支持18个月

网贷平台:期限最灵活,从1个月到36个月都有,但超过12个月的利率会上浮

民间借贷:通常要求3个月内还清,且利息可能突破法定上限

这里特别提醒:期限越长≠越划算!某银行12个月贷款年利率8%,如果选择24个月反而涨到9.5%,这就是典型的“期限溢价”现象。

怎么确定自己该选3个月还是12个月?记住这三个核心原则:

1. 收入稳定性优先:月薪浮动大的选短期(3-6个月),固定薪资可考虑中长期

2. 资金用途决定期限:装修款回笼周期约6个月,选6期;经营周转预计3个月回款,选3期

3. 利率梯度要细算:某平台3个月利率0.8%/月,6个月却要1.2%/月,看似月供少了但总利息翻倍

举个真实案例:小王开网店需要5万元备货双十一,预计2个月能回款。如果选某网贷12期,总利息要多花3800元;但选择3期专项贷,虽然月供压力大些,却能省下2100元利息。

有些借款产品在期限设置上藏着“猫腻”:

自动续期陷阱:某产品宣称“随借随还”,实则默认勾选自动续期,3个月借款滚成12个月

期限错配陷阱:要求每月还息、到期还本,看似12个月期限,实际资金占用长达1年

罚息规则陷阱:某消费贷提前还款要收3%手续费,导致短期借款被迫拉长期限

记得查看合同里的“借款周期计算方式”,有些平台把放款日到次月同日算作1期,实际占用资金可能多出5-10天。

用好短期借款还能反向理财?试试这些方法:

1. 期限套利:用年利率5%的6个月借款,投资银行6个月结构性存款(年化3.8%),看似亏损实则赚取2.2%的税务抵扣空间

2. 账单日策略:将借款日设定在信用卡账单日后,利用50天免息期实现0成本周转

3. 阶梯还款法:前3个月只还利息,后3个月本息同还,适合季度奖金丰厚的上班族

不过要特别注意:这类操作需要精确计算时间差和资金成本,普通人建议先用Excel做好现金流模拟再尝试。

遇到这些常见情况时,期限选择有诀窍:

助学贷款:选择与学期匹配的6个月或9个月期限

医疗应急:优先选可随时提前还款的3个月短期贷

小微企业采购:参考供应商账期,比如对方给60天账期,借款期限就选90天(留出30天缓冲期)

房产过桥:选择按日计息产品,通常控制在15-30天内

有个冷知识:部分银行针对纳税信用A级企业,提供“T+0”极短期授信,当天借当天还只需支付1天利息,适合处理紧急资金缺口。

说到底,短期借款期限不是数学题而是经济学问题。关键要平衡资金成本、时间价值和机会成本三者关系。建议每次借款前做张对比表:把不同期限对应的总利息、月供压力、提前还款条件列清楚,再结合自身现金流做决策。

最后提醒大家:根据央行2023年Q2报告,短期借款违约案例中,47%是因为期限选择过长导致利息累积过多。记住——能选6个月就别硬撑12个月,灵活运用短期工具才能真正发挥资金杠杆作用。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱: 3183984895@qq.com