经常贷款对信用有何影响?贷款理财必看信用管理指南

频繁申请贷款究竟是提升信用还是损害信用?本文从贷款审批记录、还款行为、负债率等角度,详细分析贷款对个人征信的双向影响,揭露多头借贷的潜在风险,并给出平衡贷款理财与信用健康的实用建议。适合正在使用或计划申请贷款的人群阅读,帮你避开信用雷区。

每次申请贷款时,银行或机构都会向央行征信系统发起查询请求,这种查询记录被称为"硬查询"。你可能不知道的是,如果三个月内硬查询超过4次,或者半年累计超过6次,很多金融机构就会认为你处于"资金饥渴"状态,这时候贷款通过率可能直接腰斩。

不过也别太紧张,这里有个例外情况。如果是同一笔贷款向多家机构咨询利率(比如房贷比价),30天内所有查询记录会被合并计算为1次。但如果是不同类型的贷款,比如同时申请消费贷、车贷、信用卡,那每次查询都会单独计数。

再说说还款记录这个重头戏。我有朋友之前觉得"按时还款就行",结果去年疫情期间忘了还某笔网贷,逾期3天就上了征信。虽然最后和平台协商撤销了记录,但这个教训告诉我们:哪怕只逾期1天,也可能被系统标记,特别是那些没有宽限期的小额贷款产品。

先说个真实案例:某客户半年内在8个平台申请消费贷,虽然每次都按时还款,但在申请房贷时却被银行直接拒绝。原因就在于多头借贷导致征信报告出现"征信花"现象,银行风控系统自动判定为高风险客户。

这里要划重点的几个风险点:

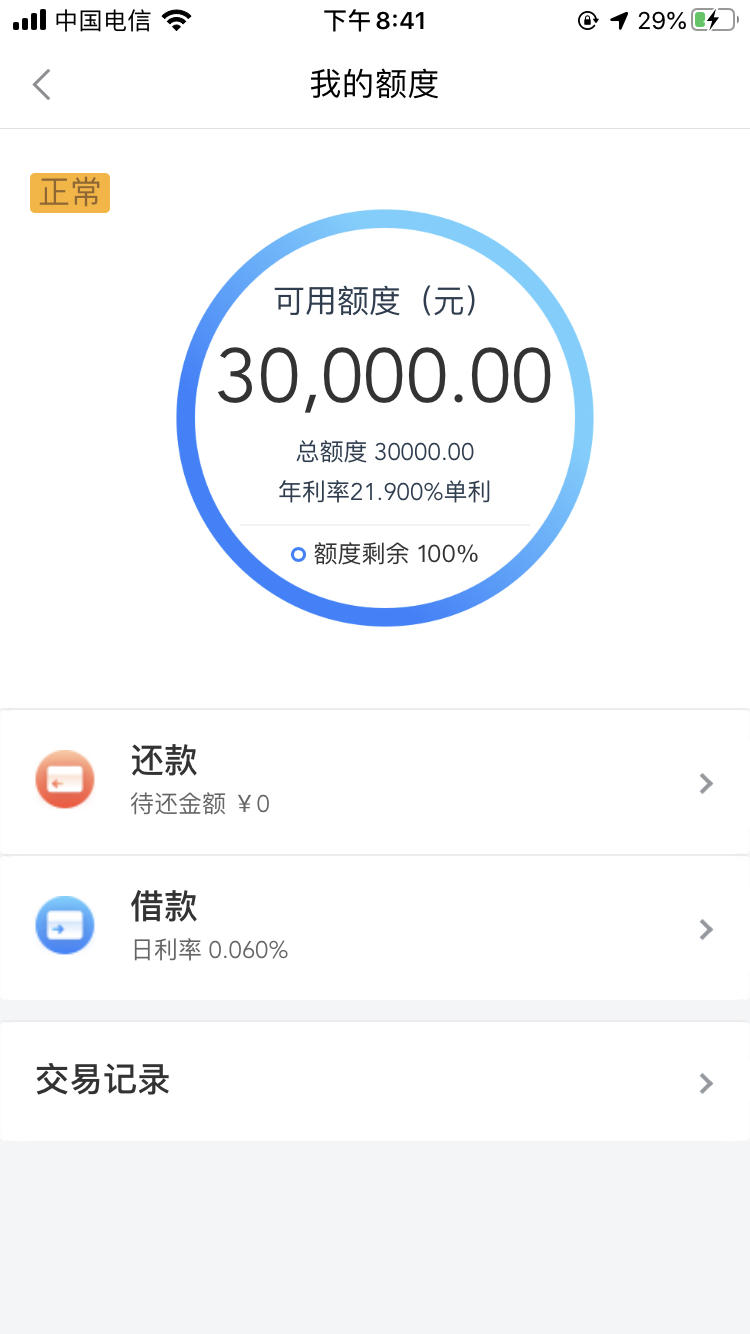

1. 负债率超过月收入50%时,新贷款审批通过率暴跌

2. 短期密集申请会让信用报告出现"短期多次申请"警示

3. 网贷记录过多可能导致传统银行机构"歧视性审核"

还有个容易被忽略的细节:有些贷款产品虽然宣称"不上征信",但可能会接入百行征信等民间征信系统。去年某消费金融公司就因此被处罚,所以千万别相信所谓的"隐形贷款"。

根据央行2022年征信报告数据,合理使用贷款的群体反而比从不贷款的人群平均信用分高12.7%。这里有几个实操建议:

首先控制贷款频率,建议单次贷款间隔3个月以上。如果是短期周转,优先选择信用卡分期,因为循环信贷对信用的影响小于固定期限贷款。

其次要学会看贷款产品的"信用说明书"。重点看两点:是否报送征信、还款宽限期有多久。比如某银行的信用贷产品,虽然利率高0.5%,但有3天宽限期,这对健忘星人就是救命稻草。

最后推荐个神器——"信用管理三三制":每月3号查账单、每季度查1次征信报告、每3年优化贷款结构。配合支付宝里的"信用管理"小程序,基本能实现信用状况实时监控。

说到底,贷款本身是把双刃剑。用得好了,既解决资金需求又能养信用;用得不好,可能陷入以贷养贷的恶性循环。关键是要建立自己的信贷防火墙,记住这个公式:合理负债额(月收入-刚性支出)×30%。超过这个红线,就该踩刹车了。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱: 3183984895@qq.com